Татнефть (TATN, TATNP) - обзор по результатам компании (РСБУ) за 3 квартал 2022г

09.11.2022 10:06 Просмотров: 367 1▫️Капитализация: 825 млрд (390 рублей за акцию)

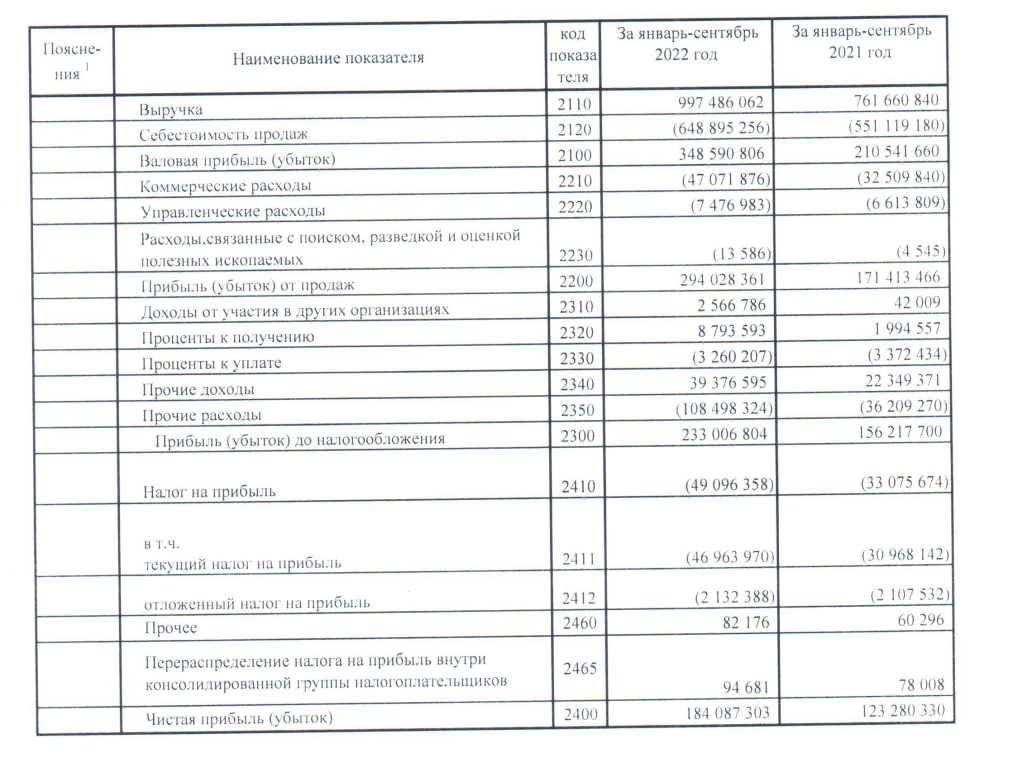

▫️Выручка 9м2022:997,5 млрд ( 31% г/г)

▫️Себестоимость 9м2022: 649 млрд ( 18% г/г)

▫️Опер. прибыль 9м2022: 294 млрд ( 71,5% г/г)

▫️Чистая прибыль 9м2022: 184 млрд ( 49,5% г/г)

▫️fwd P/E 2022: 4

👉 Результаты отдельно за 3 квартал:

▫️Выручка: 287 млрд ( 9,5% г/г)

▫️Себестоимость: 203 млрд ( 6% г/г)

▫️Опер. прибыль: 65,4 млрд ( 10% г/г)

▫️Чистая прибыль: 32 млрд (-31% г/г)

✅ Результаты компании вполне неплохие, особенно учитывая, что в 3 квартале наблюдалось падение цены Urals в рублях на 16,5% г/г. Значительная часть выручки Татнефти приходится на нефтепереработку и реализацию сырой нефти в РФ и СНГ, что позволят держать себестоимость на приемлемом уровне. В целом, отчётность Татнефти по РСБУ практически совпадает с отчетностью по МСФО и конкретно для Татнефти РСБУ вполне репрезентативен.

✅ Исходя из дивидендной политики компании, за 3 квартал по результатам РСБУ можно ожидать дивиденды в размере 6,9 рублей на акцию (доходность 1,7% по текущим ценам), но по МСФО дивиденды получатся скорее всего даже больше (от переоценки курсовых разниц после 2 квартала) около 9-10 рублей на акцию.

✅ У компании отличное финансовое состояние. У Татнефть на балансе чистая денежная позиция в 106 млрд рублей (13% от капитализации), никаких препятствий для выплаты дивидендов нет.

⚠️ Татнефть собирается приобрести активы, уходящего с рынка РФ, финского производителя шин Nokian Tyres за 400 млн евро (24,5 млрд рублей). На эти активы, у Nokian Tyres приходилось около 20% выручки (в 2021г) или 335 млн евро (20 млрд рублей) при общей чистой маржинальность компании в 12%. То есть P/E сделки получается примерно около 9,5.

Сделка далеко не самая выгодная, тем более если учитывать, что таких финансовых результатов от этого актива как в 2021г можно не ожидать ближайшее время.

Ранее у компании уже был сегмент по производству шин, который был продан управляющему органу Татнефтехиминвест-Холдинг. Теперь компания снова возвращается в этот бизнес (вполне возможно также будут выделены и активы Nokian Tyres). Совместно с KAMA Tyres, Татнефть бы контролировала более 50% рынка (даже больше, учитывая, что почти все иностранные заводы по производству шин в РФ остановили производство и собираются уходить с рынка). В 2021г на сегмент по реализации шин у Татнефть приходилось не более 4% выручки, так что сильного эффекта от сделки можно не ждать.

❌ Относительно 1 и 2 кварталов 2022 года, из-за стабилизации цен на нефть и укрепления рубля, прибыли компании падают. При прочих равных, за 2П2022 компания заплатит менее 4% дивидендов. А FWD дивиденды 2023 года с учетом возможной коррекции цен на нефть из-за высоких ставок и падения мирового спроса, могут составить около 8%, что немного.

Вывод:

Компания по-прежнему демонстрирует стабильные результаты и продолжает оставаться прибыльной. Из всей нефтегазовой отрасли РФ, Татнефть одна из самых рентабельных и эффективных компаний, а риски для бизнеса от введения ограничений со стороны ЕС значительно меньше, чем у конкурентов. Однако, компания оценена вполне справедливо, существенного потенциала роста здесь не вижу (если не скорректируется дивидендная политика). Лукойл, несмотря на все риски — это более дешевая альтернатива.

(C) Источник

Источник: elitetrader.ruЧитайте все новости по запросу: Татнефть