«Красный Октябрь»: оценка компании и потенциал акций

13.10.2022 11:03 Просмотров: 445 1Продолжаем разбор сектора пищевой промышленности, сегодня на очереди производитель кондитерских изделий «Красный Октябрь». За последние 10 лет котировки компании особо не выросли, может быть в этом году ситуация изменится?

О компании

Красный Октябрь — московское кондитерское предприятие, известно такими брендами, как: «Аленка», «Красная Шапочка», «Мишка Косолапый» и другие. История компании берет свое начало еще в 19 веке, тогда она называлась фабрика «Энейм» и работала на императорский дворец. После октябрьской революции была национализирована и в 1922 году переименована в «Красный Октябрь». В 1992 году была снова приватизирована и в 2002 году вошла в состав холдинга «Объединенные кондитеры», который по сей день является основным акционером.

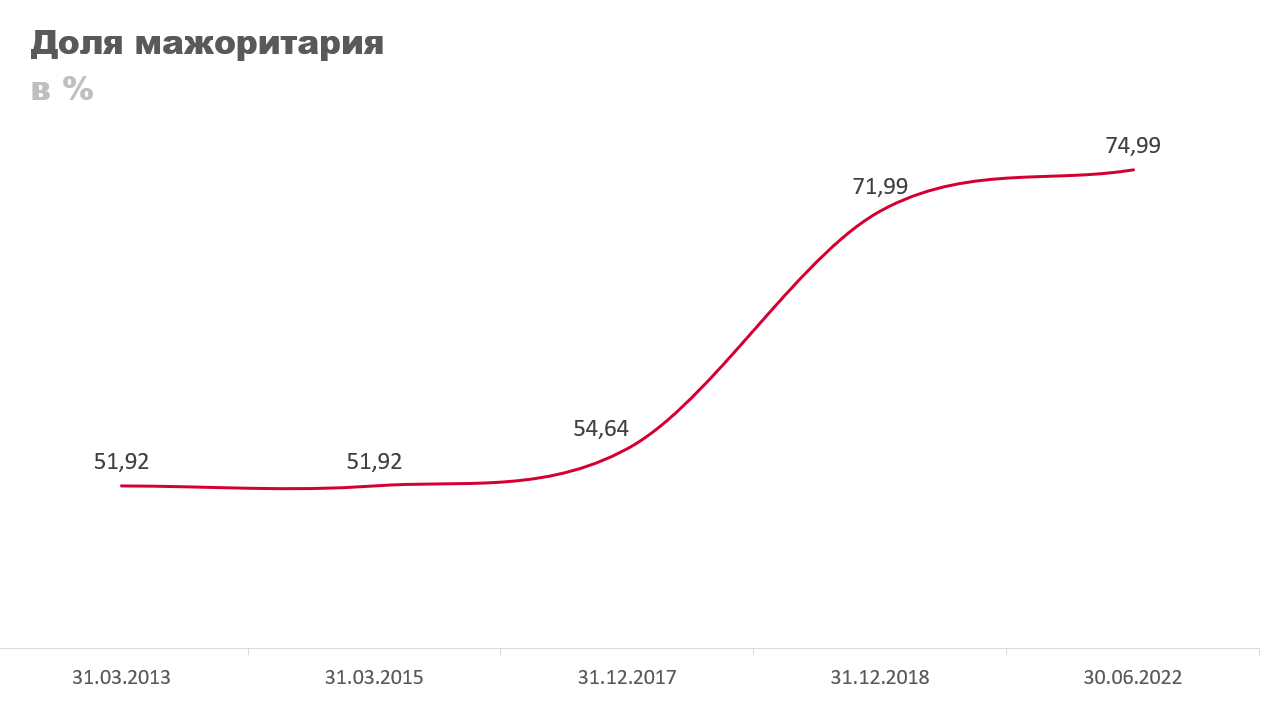

Конечным бенефициаром компании является Группа «Гута», которая через Холдинг «Объединенные кондитеры» владеет 74,99% акций. Еще 19,48% принадлежат АО «ПРОД-ИНВЕСТ» — международному поставщику молочной продукции. Остальные 5,53% акций находятся в свободном обращении.

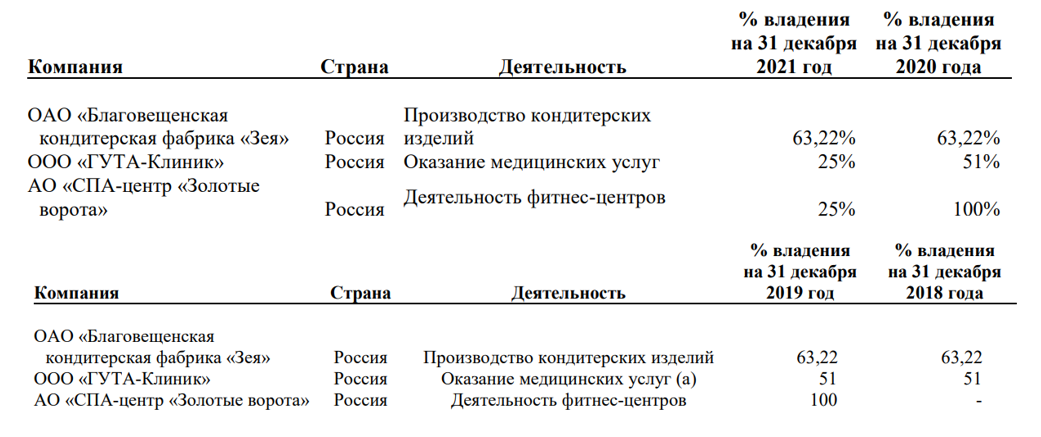

Мажоритарий — основная проблема. Группа «Гута» особо не заинтересована в развитии компании, это увидим дальше по финансовым показателям. Зато навязать непрофильные активы дочерней компании они могут. Так, на конец 2021 году у «Красного Октября» есть доля в ООО «Гута-Клиник» и АО «СПА-центр „Золотые ворота"», которые никак не дополняют основной бизнес — кондитерский. В октябре еще зачем-то купили долю в ООО «Девелоперский потенциал». На самом деле природа таких сделок более-менее ясна, основной акционер просто таким образом выводит деньги.

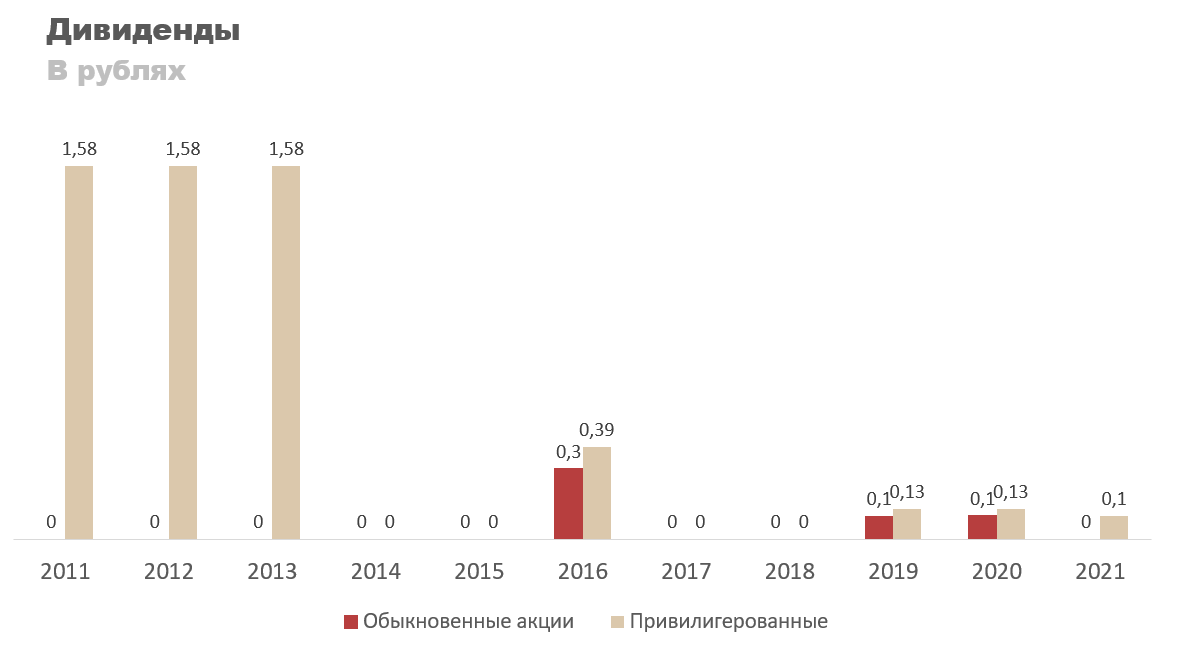

В выплате дивидендов мажоритарий тоже не заинтересован, основные суммы выводятся по другим схемам, мы их уже обсудили. С 2011 года на обыкновенную акцию суммарно выплатили 0,5 рубля, на привилегированную — 5,49 рубля, что при текущих котировках в районе 300 рублей просто смешно.

Финансовые показатели

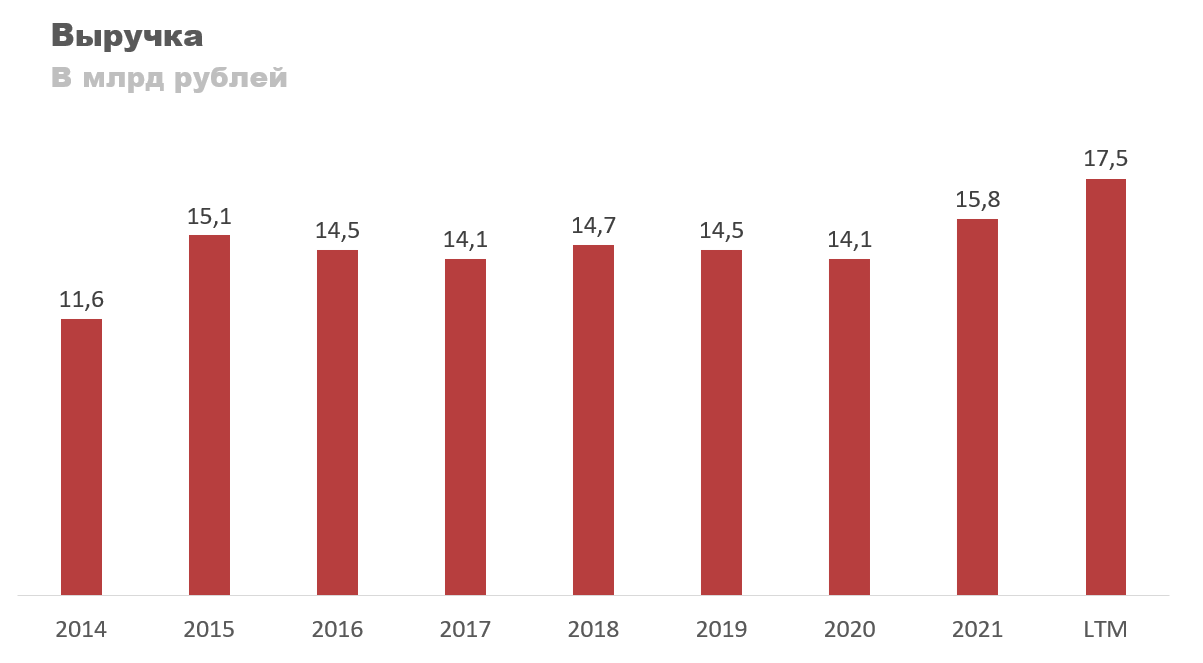

Насчет развития бизнеса говорить не приходится, его попросту нет. С 2015 года выручка находится в боковике и только в этом году на фоне общей инфляции начала расти. За последние 12 месяцев (LTM) она составила 17,5 млрд рублей. По текущей динамике можно сказать, что 2022 год будет хорошим.

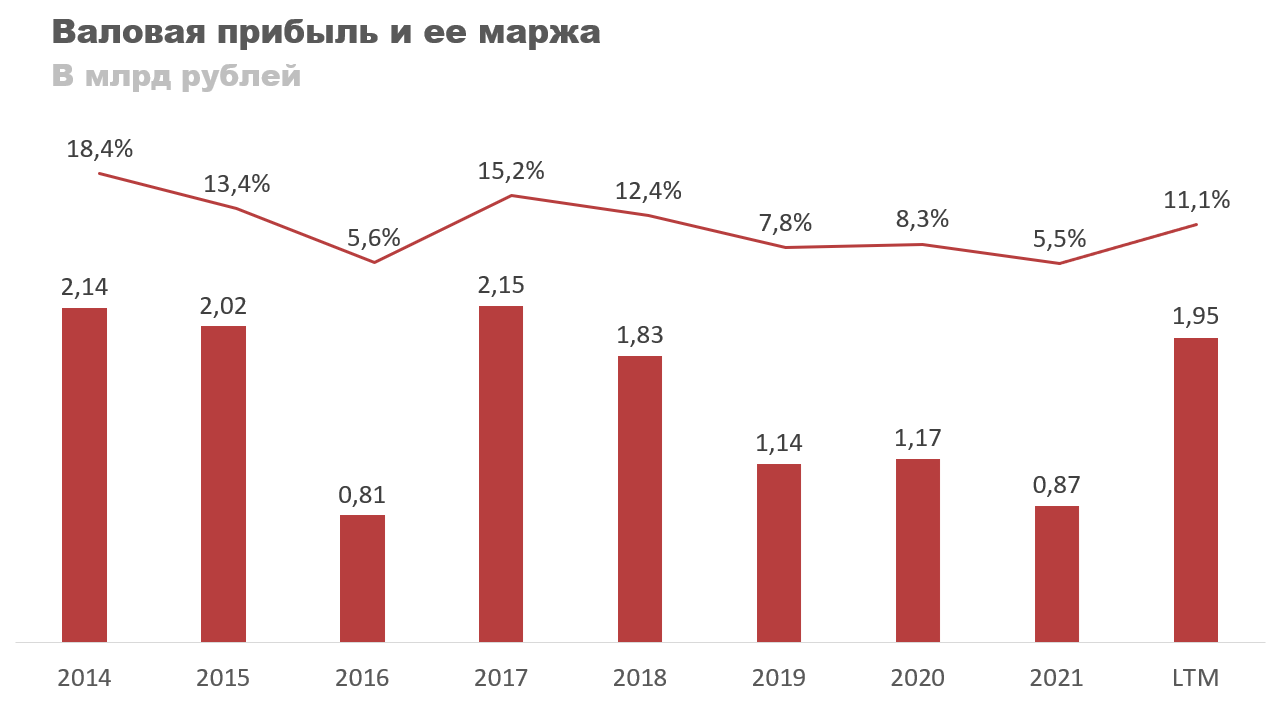

Валовая прибыль скорее стагнирует, чем находится в боковике. В определенные годы из-за роста цен на сырье (сахар, молоко, какао, орехи) может даже упасть. Так было, например, в 2016 году, когда цены на сахар выросли с 12 до 22 рублей. В целом валовая маржинальность очень низкая, для сравнения у «Аквакультуры» — 64%, у «Черкизово» — 25%, у «Рос Агро» — 25%, а у «Красного Октября» всего 11%.

Операционные расходы более-менее стабильны и держатся в районе 8% от выручки, все основные изменения скорее задает себестоимость, из-за чего операционная прибыль повторяет динамику валовой прибыли.

Долгов у компании почти нет, поэтому процентные расходы влияют на прибыль несущественно.

Примечание: скачок в 2020 году связан с сокращением EBITDA

Чистая прибыль в этом году обещает быть рекордной, за последние 12 месяцев она составила почти один миллиард рублей. При капитализации в 3,2 млрд, P/E равно 3,2 — очень дешево. За весь 2022 год по примерным оценкам она может составить 1,4 млрд рублей, форвардное P/E 2,3.

Значит ли это, что акции интересны к покупке? На мой взгляд, нет. Хорошие дивиденды они не заплатят. Стагнация с высокой вероятностью продолжится, но одна причина для интереса все же есть.

Единственная идея для покупки

На мой взгляд, единственной адекватной идеей для покупки акций «Красный Октябрь» является ожидание выкупа. С 2015 года группа «Гута» через «Объединенные кондитеры» нарастило свою долю в компании с 51,92% до 74,99%. Вполне вероятно мажоритарий видит смысл в приобретении 100% акций, в таком случае он может объявить о выкупе.

Вопрос только в том по какой цене будет происходить выкуп, потенциальных продавцов всего два: АО «ПРОД-ИНВЕСТ» и простые акционеры. Я рассматриваю два сценария:

выкуп по рыночной цене с премией.

выкуп по цене чистых активов.

Текущая капитализация «Красного Октября» — 3,2 млрд рублей, сумма чистых активов — 10,5 млрд рублей. То есть, выкуп 25% доли по рыночной цене даже с премией обошелся бы значительно дешевле, чем выкуп по цене чистых активов, но сомневаюсь, что АО «ПРОД-ИНВЕСТ» пойдет на такую сделку.

Для простых инвесторов первый вариант тоже не интересен. Влезать в третий эшелон с надеждой урвать 50%, когда сейчас полно голубых фишек с потенциалом даже больше — такая себе идея. Остается только надеяться на выкуп акций по цене чистых активов, он сулит рост котировок с 300 до 950 рублей за акцию. Однако, когда он произойдет и произойдет ли — неизвестно. По этой причине акции «Красный Октябрь» считаю неинтересными.

Заключение

«Красный Октябрь» — компания, которая последние 8 лет особо не развивается, но в этом году обещает показать хорошие результаты. Основной акционер, группа «Гута», является основной же причиной не инвестировать в компанию. В дивидендах мажоритарий не заинтересован, лишние деньги выводит через инвестиции в совместные предприятия. Сказать, что менеджмент эффективный — пошутить. Основной идеей остается потенциальный выкуп оставшихся 25% по цене чистых активов, но произойдет ли это, и если произойдет, то когда — неизвестно.

Если оценивать акции компании, то меньше 950 рублей дать сложно, так как это все-таки СЧА на акцию, но эта цена будет актуальна только при гипотетическом сценарии выкупа. Таргет по ним ставлю в районе 100 рублей, примерно в этом диапазоне акция торговалась на исторических минимумах, и без выкупа или дивидендов оценить ее иначе сложно.

Источник: elitetrader.ru

Читайте все новости по запросам: Группа Черкизово , Красный Октябрь