ФосАгро, Акрон и КуйбышевАзот: на чьи акции обратить внимание

11.10.2022 8:48 Просмотров: 444 1В 2022 г. акции химических компаний, в том числе производителей удобрений, пользуются повышенным спросом у инвесторов. Остался ли еще потенциал и на какие акции стоит обратить внимание?

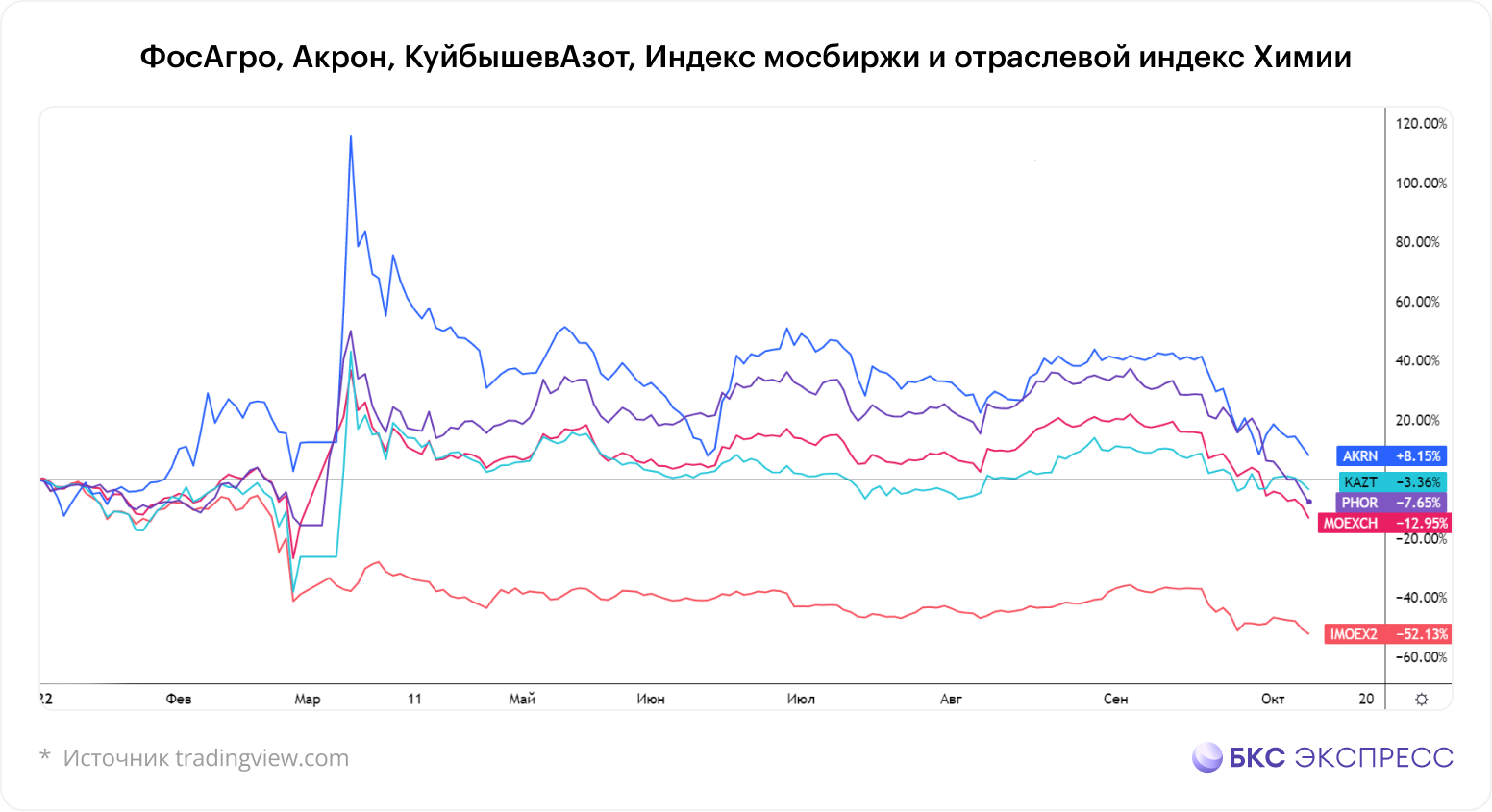

Как двигались бумаги

Все акции сектора с начала года движутся по сходной траектории. Явным фаворитом стали бумаги Акрона, за ними следуют акции ФосАгро. КуйбышевАзот еще весной начал уступать отраслевому индексу Химии. Все акции с начала марта выглядят значительно лучше индекса МосБиржи.

Поддержать такую динамику помогли: отсутствие прямых санкций, рост стоимости продукции и сохранение дивидендов, слабый рубль и дешевые цены на сырье. Далее расскажем, чем занимается каждая компания, какие есть перспективы и риски для участников и всей отрасли.

На чем химичат выручку

Справка о компаниях

Немного цифр и вводных

Все компании являются химическими холдингами, и все занимаются в том числе продажей удобрений. Доходы компаний состоят из следующих компонентов.

Наибольшая доля экспорта в структуре продаж у ФосАгро, далее — Акрон. А вот КуйбышевАзот в основном ориентирован на внутренний рынок, но и доля экспорта высока. Вот основные виды производимой продукции и сфера его применения.

Как приспособились к новым условиям

Россия является одним из крупнейших в мире производителей и экспортеров удобрений, объемы экспорта увеличиваются.

Этому способствует увеличение спроса на удобрения и на продукты питания, вызванный ростом населения.

ФосАгро, Акрон и КуйбышевАзот являются крупнейшими экспортерами среди публичных компаний. Прямых запретов на покупку их продукции западными странами нет, но в течение года наблюдались различные проблемы в логистике, расчетах и т.д. Вероятность, что Запад введет эмбарго в будущем — низкая, так как это приведет к еще большему росту цен на удобрения и продукты питания.

Однако ограничения есть со стороны самой России. Так, были установлены квоты на вывоз минеральных удобрений до конца 2022 г., которые, вероятно, могут быть продлены. Еще одним ударом стало введение пошлин в 2023 г. Так, если цены на мировых рынках превысят установленные правительством — для фосфорных и азотных удобрений $500/т, калийных — $400/т — будет взиматься пошлина, размер которой пока не раскрыт. По данным Коммерсанта, с отрасли минудобрений планируется собрать около 105 млрд руб.

Основные производственные активы трех компаний расположены в России, за исключением Акрона, у которого есть добывающие мощности калия в Канаде. Потенциально они могут попасть под санкции, о чем информации в настоящее время нет.

Поскольку выручку компании в основном получают за границей, то и доходы выражены в валюте. Капитальные затраты также во многом представлены в валюте из-за закупок импортного оборудования. Таким образом, у компаний нет существенных валютных рисков, но для них выгоден слабый рубль.

Сравнение компаний

Первое, что бросается в глаза — высокая рентабельность и маржинальность российских предприятий против иностранных. По P/E ФосАгро и КуйбышевАзот выглядят дешевле конкурентов. Высокий показатель у Акрона не совсем релевантный: у компании нет отчетов за последние 3 квартала. Вероятно, прибыль в этот период могла вырасти из-за высокой стоимости продукции.

Долговая нагрузка у всех смежных компаний низкая. По EV/S российские компании, кроме Акрона, выглядят дешево.

Что дальше

Перспективы

• Расширение. У всех компаний имеется инвестиционная программа до 2025 г. В этом году не сообщалось о сокращении или приостановке инвестиций. Это долгосрочный драйвер роста выручки.

• Рост цен. В мире бушует инфляция, что поддерживает рост цен на фосфорные и калийные удобрения. Львиная доля ценообразования азотных удобрений зависит от стоимости природного газа, цена на который остается высокой в 2022 г. Высокую стоимость удобрений поддерживают и экспортные ограничения от основных поставщиков — России и Китая.

• Рубль. Положительным эффектом для отечественных производителей удобрений является ослабление рубля. До конца года доллар может подорожать до 68–70 руб., а в следующие годы выйти на траекторию выше 70 руб.

• Дивиденды. Дивиденды за 2021 г. не выплатили ФосАгро и Акрон. Позже ФосАгро распределила прибыль за I полугодие 2021 г. КуйбышевАзот не останавливал выплаты. В будущем компании могут поддерживать практику выплат дивидендов.

Риски

• Один из самых важных рисков — снижение стоимости удобрений, особенно азотных, из-за падения цен на природный газ от максимумов года.

• Ключевыми импортерами удобрений выступают Китай, Индия и США. Сокращение спроса в этих странах может ударить по ценам, что негативно скажется на компаниях.

• Санкционная риторика в отношении российских удобрений мягкая — во избежание продовольственного кризиса. Однако нет никаких гарантий, что она не изменится в будущем. Особенно сильный удар могут получить ФосАгро как главный экспортер и Акрон — из-за канадских активов.

• Внутреннее регулирование уже влияет на компании. Во-первых, это квоты на экспорт, которые могут продлять в будущем. Во-вторых, в следующем году ожидается повышение пошлин, что негативно для экспортных доходов. В свою очередь, это может привести к изменению инвестпрограммы или же повлиять на дивиденды.

Что в итоге

Сектор производителей удобрений выглядит интересным с точки зрения инвестиционной привлекательности. Отечественные компании торгуются по мультипликаторам ниже, чем иностранные конкуренты, но показывают более высокую рентабельность.

Санкционные и регуляторные риски присутствуют для всех компаний и создают некоторую неопределенность. С другой стороны, высокая стоимость продукции поддержит высокие темпы роста финансовых показателей, а вместе с ослаблением рубля нивелирует некоторые риски.

На средней дистанции все акции подходят для реализации спекулятивных идей, но выделить точки для входа на долгосрок сейчас сложно. Бумаги ФосАгро более привлекательны по сравнению с Акроном из-за низкого free-float последнего и более значимых рисков на его активы. Акции ФосАгро стоит покупать на сильных просадках под отскоки, однако под принцип «купи и держи» в моменте они не подходят из-за сильного роста в 2022 г. и неопределенности в будущем.

Отдельно нужно отметить КуйбышевАзот. Компания менее зависима от экспорта, а удобрения — вторая статья доходов, что делает ее химическую деятельность диверсифицированной. За период 2000–2021 гг. на развитие компании направлено 103,7 млрд. руб. Сейчас реализуется стратегия до 2025 г., которая увеличит производственные мощности в разных направлениях, что позитивно как для роста финансовых показателей, так и для будущих дивидендов. К ее акциям стоит присмотреться для долгосрочного инвестирования.

С технической стороны сейчас в акциях наблюдаются интересные уровни для входа, а в случае снижения к 360–350 руб. позицию можно увеличивать. С пробоем 400–410 руб. среднесрочные цели поднимутся к 460–480 руб.

Источник: elitetrader.ru

Читайте все новости по запросам: ФосАгро , Акрон