Акции «Полюса» за год выросли почти вдвое. Что будет с бумагами дальше

29.06.2020 11:01 Просмотров: 1087 1Золотодобывающая компания продолжает расти вслед за драгоценным металлом. Но эксперты считают, что цены на золото еще не исчерпали свой потенциал. Рассмотрим перспективы «Полюса» на ближайшее время

Стоимость бумаг на 24 июня 2019 года: ₽ 5 931 за акцию

Стоимость сейчас: ₽ 11 740 за акцию

Динамика: 97,9%

Причина роста: рост цен на золото, увеличение добычи и паника на мировых рынках.

Перспективы: росту котировок поможет дорогое золото, низкая себестоимость добычи и высокая рентабельность производства «Полюса». Инвесторы также оценят дивиденды и адекватную долговую нагрузку. Помешать дальнейшему росту может переоцененность акций и более медленный рост добычи.

«Полюс» — крупнейший производитель золота в России. В своем нынешнем виде компания образовалась в 2006 году, отделившись от «Норникеля». Сегодня «Полюс» входит в десятку крупнейших золотодобывающих компаний мира и владеет вторыми по величине резервами золота — 64,4 млн унций.

Золотодобывающей компании принадлежат предприятия в Красноярском крае, Иркутской и Магаданской областях и Якутии. «Полюс» разрабатывает 5 рудников и золотоносные россыпи. В планах производителя запустить добычу еще на нескольких месторождениях, крупнейшее из которых — Сухой Лог в Иркутской области.

Контрольный пакет «Полюса» размером 76,84% принадлежит сыну российского бизнесмена Сулеймана Керимова — Саиду. Еще 0,83% — у менеджмента компании, а оставшиеся 22,33% находятся в свободном обращении.

Почему подорожали акции «Полюса»

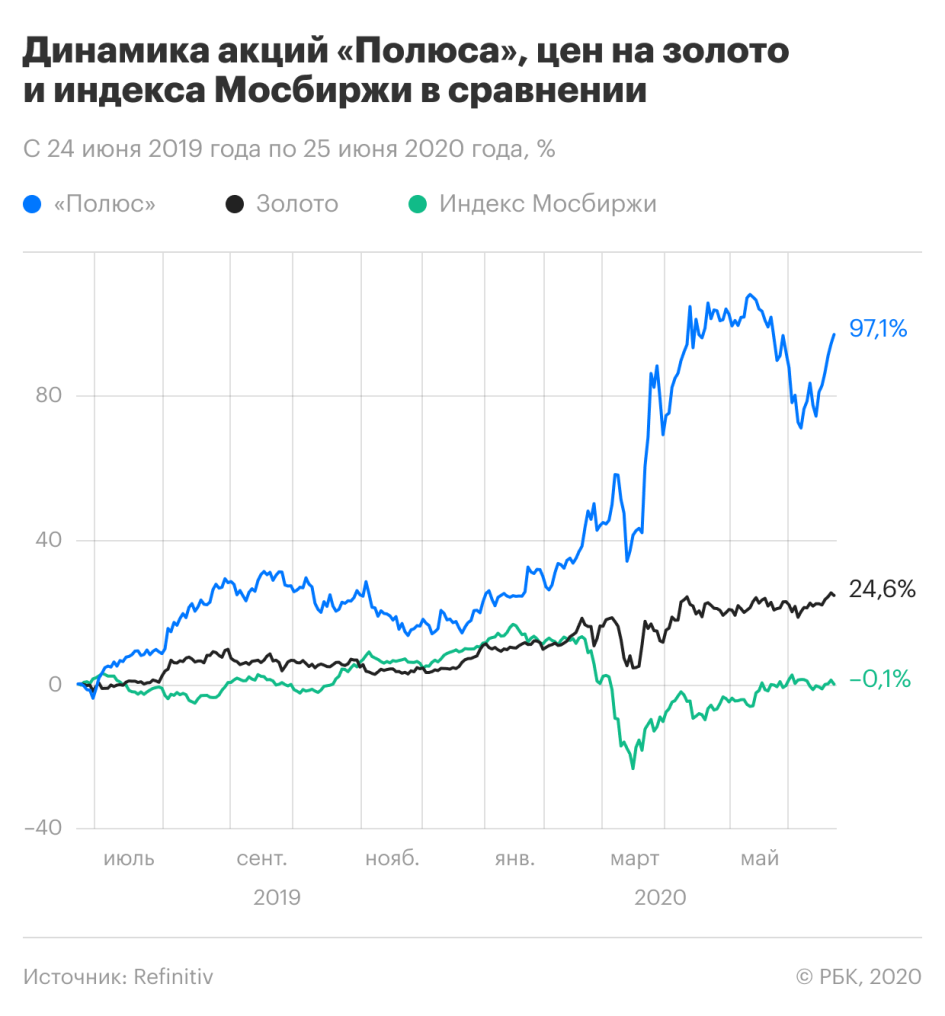

Акции «Полюса» за последний год выросли почти на 100%, достигнув ₽11 740 за бумагу. Такую прибавку к своей рыночной стоимости компания получила в основном благодаря росту цен на рынке золота: за то же время цена драгоценного металла увеличилась на 25%.

«Полюс» — одна из самых привлекательных компаний для российских инвесторов, — говорит управляющий партнер брокерской компании Exante Алексей Кириенко. — Ее выручка и EBITDA растут вместе с ростом цен на золото, и акции отражают этот факт».

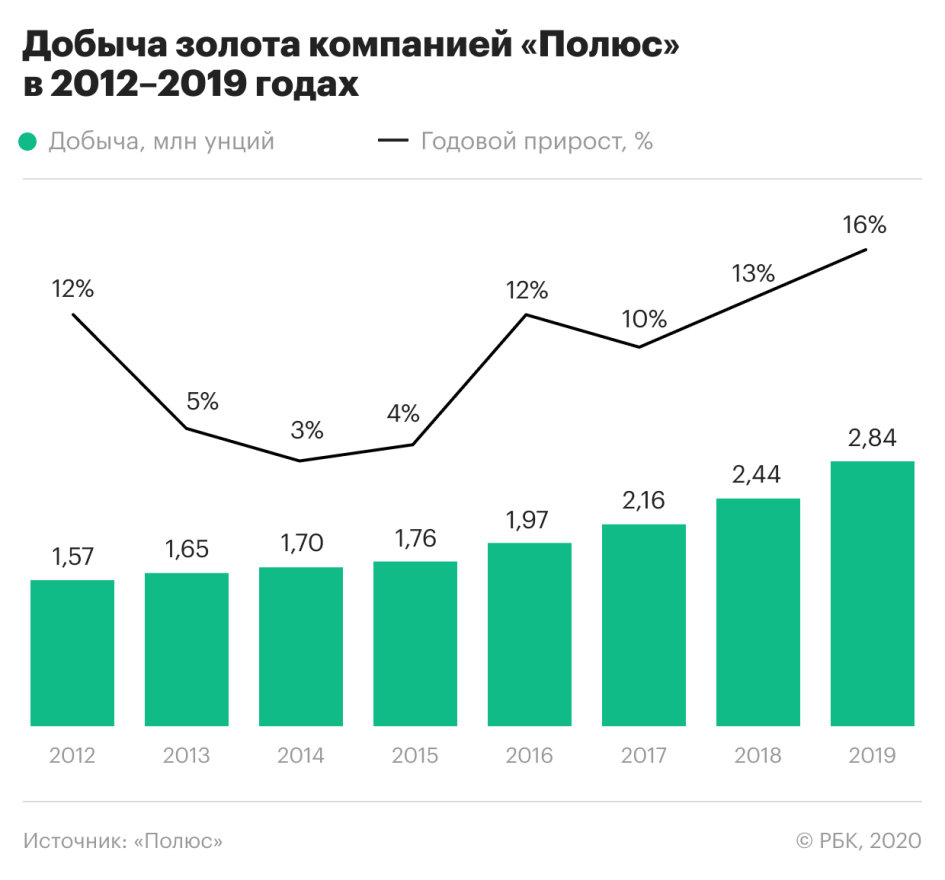

К тому же, за счет умелой разработки зрелых месторождений «Полюс» добился того, что в течение последних пяти лет добыча в среднем росла на 10,9% в год.

Все это позитивно отразилось на выручке, которая за 5 лет увеличилась в три раза, до ₽257,8 млрд. Кроме того, компания сумела выбраться из убытков: по итогам 2019 года «Полюс» заработал ₽125 млрд.

Сильнейший импульс к росту акции «Полюса» получили в марте 2020 года, после того, как пандемия коронавируса обвалила рынки и положила начало кризису в мировой экономике.

На этом фоне инвесторы устремились в защитные активы, и прежде всего, в золото. Вместе с золотом вырос спрос на акции золотодобывающих компаний. В результате рыночная стоимость «Полюса» всего за три дня, с 23 по 25 марта, подскочила сразу на 31%.

Где «Полюс» добывает золото

Основной актив «Полюса» — рудник «Олимпиада» в Красноярском крае. Там компания извлекает более половины золота от совокупной добычи. В 2019 году общая добыча на руднике достигла 1,389 млн унций.

Второе по добыче месторождение «Полюса» — «Благодатное» с добычей 420,8 тыс. унций.

На третьем месте — известное Наталкинское месторождение, расположенное в Магаданской области. Золотоносную руду на этом месте обнаружили еще в годы Великой Отечественной войны. «Полюс» получил Наталку в собственность в 2004 году. Но из-за неправильной оценки запасов золота компания начала работы на месторождении лишь в 2016-ом.

Добычу золота на Наталке возобновили в 2017 году и уже в 2019 году она достигла запланированных объемов. По результатам прошлого года производство золота на этом руднике составило 405 тыс. унций — на 205% больше, чем в 2018 году.

Фото: optimarc / Shutterstock

Сейчас «Полюс» готовится к запуску месторождения Сухой Лог в Иркутской области. Пока там ведутся геологоразведочные работы, но уже ясно, что оно станет крупнейшим в мире. Ресурсы Сухого Лога оцениваются в 63 млн унций золота. Предполагается, что на нем будут добывать 60 тонн в год в течение ближайших 30-50 лет.

Сухой Лог принадлежит совместному предприятию «СЛ Золото», в которое входят госкорпорация «Ростех» и «Полюс» (доля 51%). По планам, добыча на месторождении начнется в 2026 году. Для России Сухой Лог — это стратегический объект. Он позволит стране войти тройку мировых лидеров по производству золота, а также даст толчок развитию региона.

Что происходит в компании сейчас

В первом квартале 2020 года выручка «Полюса» увеличилась на 19,8% по сравнению с тем же периодом прошлого года, достигнув ₽59 млрд. Это произошло благодаря росту цены реализации на 22% и вопреки сокращению производства на 26% по сравнению с предыдущим кварталом.

Неприятной неожиданностью для инвесторов стал убыток в ₽28 млрд, возникший из-за обвала курса рубля к доллару. Компания потеряла ₽61 млрд на переоценке финансовых инструментов и курсовых разницах.

В 2020 году рубль резко ослаб на фоне обвала нефтяных цен и пандемии коронавирусной инфекции. В период с середины января до середины марта доллар подорожал по отношению к рублю с ₽61 до почти ₽82.

Фото: Кирилл Кухмарь / ТАСС

Что поможет «Полюсу» продолжить рост

Рост цен на золото. Интерес инвесторов к золотодобывающим компаниям, как правило, растет вместе с ценой на золото. Участники рынка делают ставку на такие компании, как «Полюс», «Селигдар», «Полиметалл», американскую Newmont, канадскую Barrick Gold и другие.

Акции легче купить и продать, они не требуют места для хранения, в отличие от слитков золота, а брокерские комиссии гораздо ниже, чем НДС в 20%, который нужно заплатить при покупке золота. К тому же, многие золотодобывающие компании выплачивают дивиденды.

Золото , Полюс , Полиметалл , Металлы и добыча , Мосбиржа

7 способов купить золото: плюсы и минусы каждого

Дивиденды. «Полюс» — дивидендная компания, что играет в ей плюс, так как производитель становится интересным тем инвесторам, которые практикуют дивидендные стратегии.

«Полюс» выплачивает дивиденды раз в полугодие. Согласно дивидендной политике компании, общая сумма выплат составляет 30% от показателя EBITDA, если отношение чистого долга к EBITDA не превышает 2,5.

Сейчас инвесторы готовятся получить дивиденды за второе полугодие 2019 года. Компания решила не отменять выплаты, несмотря на сложную ситуацию с пандемией. Предполагается, что совокупный размер дивидендов составит $462 млн. При этом на одну акцию придется $3,5 или ₽240,36 в пересчете по курсу на 2 июня 2020 года.

Ранее компания выплатила акционерам ₽162,98 на акцию по итогам первого полугодия 2019 года. Таким образом, за весь 2019 год владельцы бумаг «Полюса» могут получить ₽403,34 на акцию. А дивидендная доходность за год составит 6,5%, если считать, исходя из среднегодовой цены акций золотодобытчика.

Дивиденды , Дивидендная доходность , Дивидендный гэп , Акции

Рейтинг доходности: как и сколько можно заработать на дивидендах

Приемлемая долговая нагрузка. В 2016 году долги «Полюса» сильно выросли, так как компании понадобились деньги для строительства на Наталкинском месторождении. Задолженность производителя к концу года достигла $3,2 млрд, что почти в девять раз больше, чем на конец 2015 года. Отношение чистого долга к скорректированному показателю EBITDA составило 2,1, но уже к концу первого квартала 2020 года оно упало до 1,1.

Соотношение чистый долг/EBITDA говорит о способности компании отдавать долги. Показатель указывает, за сколько лет она сможет отдать задолженность при неизменных финансовых результатах. Обычно не вызывают беспокойства значения меньше 2.

Низкая себестоимость добычи. Себестоимость производства у «Полюса» — одна из самых низких среди аналогичных компаний в мире. Чтобы добыть и переработать одну унцию золота «Полюс» в 2019 году потратил в среднем $365.

Этот показатель называется ТСС (Total Cash Cost). Для сравнения — у «Полиметалла» в прошлом году он составил $655, а у канадской Barrick Gold — $1005 на унцию проданного золота. При этом стоимость унции золота на бирже Comex в 2019 году в среднем равнялась $1392,7. Сейчас фьючерс на золото торгуется около отметки $1770 за унцию.

Фото: Boris Roessler / TASS

Высокая рентабельность. Благодаря низкой себестоимости добычи, «Полюс» может похвастаться чрезвычайно высокой рентабельностью производства. В первом квартале 2020 года рентабельность компании по скорректированной чистой прибыли достигла 56%. Это значит, что после всех выплат у «Полюса» осталось больше половины всей выручки.

Что сыграет против акций «Полюса»

Возможное замедление роста добычи. По мнению портфельного управляющего в инвестиционной компании QBF Дениса Иконникова, инвесторам стоит обратить внимание на динамику добычи. «После 5 лет роста и перевыполнения плана, «Полюс» вышел на плато по добыче золота, — рассказал эксперт. — Запуск же следующего крупного проекта «Сухой Лог» намечен только на 2026 год».

К сокращению добычи может привести и пандемия коронавируса. В 2020 году компания планировала произвести 2,8 млн унций золота. Однако в сообщении по итогам первого квартала руководство «Полюса» предупредило, что может ухудшить свой прогноз.

Полюс , Металлы и добыча , Золото

На крупном ГОКе «Полюса» массовое заражение COVID. Что будет с акциями

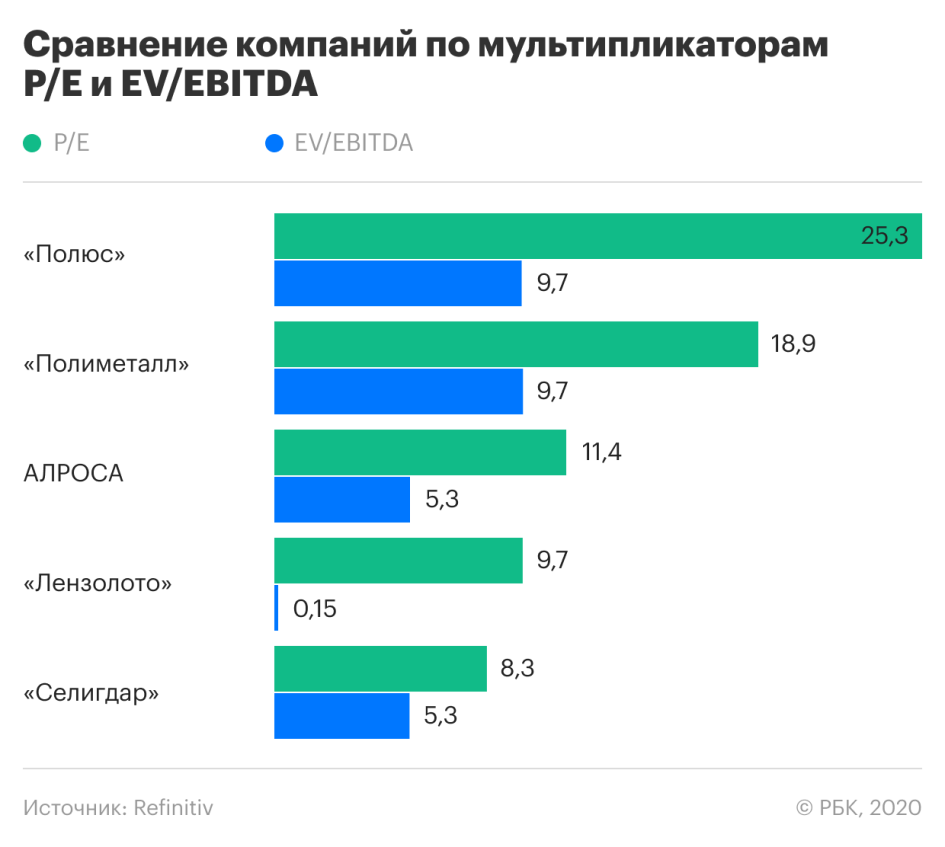

Переоцененность акций. Акции «Полюса» торгуются с очень высокими мультипликаторами P/E (рыночная стоимость к прибыли) и EV/EBITDA (стоимость компании к EBITDA) по сравнению с остальными компаниями российского золотодобывающего сектора. Текущие значения этих показателей говорят о том, что рынок переоценивает компанию: P/E равен 25,3 при среднем значении по сектору около 15, а EV/EBITDA — 9,7 при среднем показателе 6.

Тем не менее, акции «Полюса» остаются привлекательными для инвестиций даже в условиях высокой фундаментальной оценки, уверен Иконников. По его мнению, интерес инвесторов к активу будут поддерживать рост цен на золото и ослабление рубля.

Что будет с акциями

«Сейчас акции «Полюса» нельзя назвать дешевыми относительно отрасли, — говорит эксперт «БКС Брокера» Дмитрий Пучкарев. — Тем не менее в свете мягкой денежно-кредитной политики мировых ЦБ рост цен на золото может продолжиться. Это оправдывает высокую стоимость золотодобытчика».

Многие влиятельные банки прогнозируют значительный рост цен на золото. Среди них — международный финансовый конгломерат Citi. Его аналитики ожидают, что в ближайшие полтора года золото подорожает до $2000 за унцию. Еще более радикальный прогноз дают эксперты Bank of America. Они считают, что за то же время цены на драгоценный металл могут вырасти до $3000 за унцию.

Золото , Bank of America , Полиметалл , Полюс , Металлы и добыча

Инвестидея: золото, которое может вырасти до $3 тыс. за полтора года

Проводимая центробанками программа количественного смягчения в конечном счете приведет к ослаблению валют. Это делает золото привлекательным средством сохранения капитала, полагает Иконников. Интерес к золоту также «подогревает» страх глобальной инфляции.

Читайте все новости по запросу: Полюс